Характеристика рынка M&A в отрасли телекоммуникаций в 2011 г.

2011 г. оказался не самым удачным с точки зрения слияний и поглощений как на мировом рынке, так и в России. Сумма сделок на мировом рынке уменьшилась на 6%, снижение на российском рынке оказалось гораздо более значительным – около 28%. Тем не менее, «анализ мирового и российского рынков слияний и поглощений позволяет выявить их современные тенденции, динамику и структуру, определить наиболее перспективные направления их дальнейшего развития» [2, c.164]. Стимулами для слияний и поглощений на рынке телекоммуникаций были и остаются меняющиеся предпочтения потребителей (увеличение числа потребителей, заинтересованных в использовании Интернетом) и поиск возможностей для получения дополнительной стоимости. В 2011 г. было объявлено 46 сделок на общую сумму 9,6 млрд долл.

Основные тенденции на рынке телекоммуникаций: 1) небольшие региональные телекоммуникационные компании усиливают свои позиции за счет объединения, а затем их поглощают наиболее крупные операторы в отрасли; 2) за счет развития российского сектора электронной торговли компании получают возможность для создания и объединения более специализированных нишевых позиций на рынках, это способствует увеличению количества сделок в сегменте интернет-услуг.

Характеристика компаний

ОАО «Вымпел Коммуникации»

Компания была зарегистрирована в 1993 г. Основной ее целью являлось получение прибыли от результатов исследований, проектирования и производства радиоэлектронных систем связи, а также предоставления услуг местной и международной сотовой телефонной связи. С 2009 года входит в международную группу «Veon Ltd.», она обслуживает более 10% всего населения (на июль 2018 года).

Предоставляет услуги сотовой и фиксированной связи, проводного и беспроводного высокоскоростного доступа в Интернет, IP-телевидения. На сегодняшний день осуществляет деятельность во всех субъектах Российской Федерации (кроме республики Крым и города Севастополь). Число абонентов сотовой связи «ВымпелКома» составляет 56,4 млн человек (по состоянию на 2018 год).

ОАО «Новая телефонная компания»

Компания была создана также в 1993 г., ее цель заключалась в телефонизации полуострова Эгершельд и части центра города Владивостока.

Основные виды деятельности: строительство и эксплуатация телефонных станций; создание телекоммуникационных сетей связи; сервисное обслуживание средств связи и передачи информации; обучение технических специалистов; разработка программного обеспечения; организация оптовой и розничной торговли ТНП, продукцией производственно-технического назначения; владение, разработка, внедрение, эксплуатация, маркетинг и развитие систем и услуг в области беспроводной связи.

Описание сделки

Рассматриваемая сделка сходит в топ 10 крупнейших сделок в секторе телекоммуникаций в 2011 г. (8 место). В сентябре 2010 года основной акционер компании Korea Telecom объявил о намерении избавиться от российского бизнеса. Среди потенциальных покупателей назывались госхолдинг «Связьинвест» и сотовый оператор «ВымпелКом», который на тот момент занимал лишь 1 % регионального рынка связи. Затем намерения о покупке высказали «МТС», «МегаФон» и «TELE2».

7 июня 2011 г. ОАО «ВымпелКом» приобрело 90% уставного капитала ОАО «Новая телефонная компания», цена сделки составила 10 835 млн руб., а 21 октября 2011 года компания приобрела еще 10% выпущенных акций «НТК», тем самым получив 100% акций. Общая цена приобретения ОАО «НТК» составила 12 350 млн руб.

Основной причиной приобретения было стремление усилить присутствие ВымпелКома на рынке телекоммуникаций в Приморском крае и расширить базу абонентов ВымпелКома. Таким образом, данное поглощение можно охарактеризировать как горизонтальное.

Сумма выплаты за покупку компании оценивалась по справедливой стоимости консолидируемых и идентифицируемых активов и обязательств НТК на дату приобретения.

Оценка монетарного эффекта от поглощения

Ввиду уникальности и неповторимости сделок слияний и поглощений практически невозможно стандартизировать процедуры интеграции компаний [4, с.209]. Так, для подсчета синергетического эффекта [1, c.10] выделяют два подхода: перспективный и ретроспективный. Перспективная оценка базируется на традиционных подходах оценки бизнеса. В основе ретроспективной оценки лежат данные компании за определенный период, считаются некоторые выборочные показатели, характеризующие финансовое положение компании. В данной статье будет рассмотрена только перспективная оценка.

Перспективная оценка

Наиболее часто из всех методов применяется доходный подход, потому как эффект синергии здесь виден больше всего. При доходном подходе базовой моделью расчета эффекта синергии от сделок M&A выступает метод дисконтированных денежных потоков, так как он является единственным методом, позволяющим учитывать будущие изменения денежных потоков предприятия.

Итак, оценим доходным методом «ВымпелКом» до заключения сделки и после.

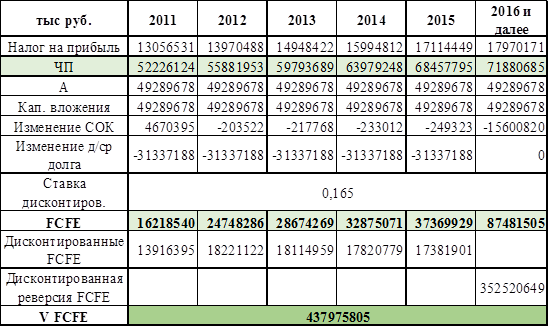

До сделки: прогнозный период – 5 лет, дата оценки – 31.12.2010 г., т.к. сделка произошла в середине 2011 г.

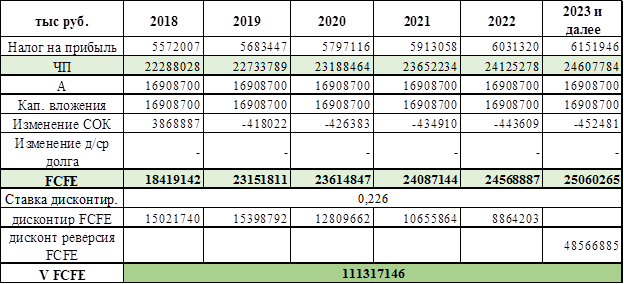

После сделки: прогнозный период – 5 лет, дата оценки – 31.12.2017 г., оценивая компанию после сделки, возьмем в качестве даты оценки 2017 г., т.к. синергический эффект от сделки проявится не сразу, а с определенным временным лагом

Также будем использовать модель денежного потока на собственный капитал (FCFE). В рамках подхода используется метод дисконтирования денежных потоков (в прогнозном периоде) и метод капитализации доходов (для постпрогнозного).

Расчет чистого денежного потока на собственный капитал производится по следующей формуле:

FCFE = Чистая прибыль + A + (-) уменьшение (прирост) СОК + (-) продажа активов (капитал. вложения) + (-) прирост (уменьшение) долгосрочной задолженности

Расчет стоимости компании ОАО «ВымпелКом» до сделки

Расчет стоимости компании ОАО «ВымпелКом» после сделки

Прогноз выручки до сделки основан на ретроспективных данных – использовался средний темп роста за 2009 г. и 2010 г. как темп роста выручки в прогнозные года (рост на 7%). Далее считали средние (за 2009 – 2010 гг.) доли себестоимости и прибыли до налогообложения в выручке, которые оставили фиксированными. Долгосрочный темп прироста равен 5% из предположений, что в долгосрочной перспективе фирма будет расти, однако медленнее, чем на 7% (долгосрочный темп роста использовался при расчете постпрогнозной выручки). Предполагая, что налог на прибыль равен 20%, получили прогнозные значения чистой прибыли.

|

2009 |

2010 |

СРЗНАЧ |

|

|

доля с/с в выручке |

70,3% |

72,3% |

71,3% |

|

доля прибыли до н.о. в выручке |

18,2% |

23,6% |

20,9% |

|

темп роста выручки |

107,0% |

107,0% |

|

|

долгосрочный темп прироста g |

5,0% |

||

В прогноз выручки после сделки был заложен рост выручки на 2% экспертным путем, т.к. за анализируемый ретроспективный период (с 2015 по 2017 г.) выручка компании падала на 5% в среднем, однако в прогнозных годах предполагаем, что компания будет потихоньку наращивать свою деятельность. Долгосрочный темп роста установлен на уровне инфляции (4%). Расчет прогнозных себестоимости, прибыли до налогообложения и чистой прибыли производился аналогично оцениванию компании до сделки.

Относительно величины амортизационных отчислений и капитальных вложений необходимо отметить, что в связи с отсутствием внутренней информации по величине двух данных факторов, а также исходя из того, что основные фонды предприятия в любом случае изнашиваются, и предприятие вкладывает средства в их модернизацию и ремонт, предположим равенство амортизации и капитальных вложений. Следовательно, данные факторы не повлияют на величину денежного потока на собственный капитал. В реальности же, в зависимости от их величины, значение FCFE будет корректироваться.

Изменение собственного оборотного капитала производилось на основании ретроспективных данных о запасах, дебиторской и кредиторской задолженностях. Во-первых, посчитали оборачиваемость каждого элемента СОК в днях (365/ (выручка / среднее значение ДЗ)) и средние из них. Для КЗ и запасов использовался показатель себестоимости. Данные средние показатели были взяты за основу оборачиваемости для прогнозных периодов. Используя уже спрогнозированные выше выручку и себестоимость, посчитали прогнозные запасы, ДЗ и КЗ а на их основе и СОК (запасы+ДЗ-КЗ). Прирост СОК должен вычитаться из чистой прибыли, уменьшение – прибавляться.

Для расчета изменения долгосрочного долга до сделки рассчитаем средний срок погашения для всех обязательств компании свыше 3х лет (медианное значение). У тех обязательств, срок погашения по которым представлен в виде диапазона, также брали медианный год. Таким образом, срок погашения долгосрочных обязательств – 2015 г., т.е. 5 лет.

Предполагаем, что долгосрочный долг после сделки не будет погашаться какое-то время, т.к. компания на данный момент явно испытывает финансовые трудности (падение чистой прибыли до 8 млрд в 2017 г. по сравнению с 54 млрд. в 2010 г.).

Ставка дисконтирования была взята по модели CAPM (т.к. потоки на собственный капитал). Однако необходимо отметить, что так как ставка доходности рассчитывается для российской компании, то необходима валютная корректировка, которая осуществляется путем умножения на коэффициент, отражающий соотношение доходности облигаций федерально займа (ОФЗ) к доходности евробондов:

iскрубл=iскдолл∗Доходность ОФЗ/Доходность еврооблигаций

Расчет ставки дисконтирования для оценки компании до сделки

|

Показатель |

2010 |

2017 |

|

R30 еврооблигации [5] |

7,64% |

7,65% |

|

R ОФЗ [6] |

5,19% |

7,37% |

|

b (unlev) [8] |

0,69 |

0,59 |

|

ERP US [8] |

6,65% |

4,67% |

|

R Tr10 [7] |

0,033 |

0,024 |

|

b (lev) |

1,270 |

1,260 |

|

i СК (долл.) |

24,35% |

23,47% |

|

i СК (руб.) |

16,5% |

22,6% |

Необходимо также отметить, что при расчете ставки доходности на собственный капитал используется β-levered, формула перехода к которой выглядит следующим образом:

βlev= βunlev∗(1+(1−T)∗DE))

Таким образом, стоимость компании до сделки составила 437 млрд руб. Стоимость компании после сделки – 111 млрд руб. То есть компания потеряла в стоимости на 326 658 659 тыс руб. «ВымпелКом» получил отрицательный эффект от синергии с «НТК», однако если учесть, что стоимость сделки составила всего 12 350 866 тыс руб., то оценка не совсем сопоставима с ценой сделки. А потому существует большая вероятность того, что на снижение стоимости «Вымпелкома» повлияли во многом другие факторы.

Библиографическая ссылка

Шведова С.В. ПЕРСПЕКТИВНАЯ ОЦЕНКА СИНЕРГЕТИЧЕСКОГО ЭФФЕКТА СДЕЛКИ СЛИЯНИЯ И ПОГЛОЩЕНИЯ КОМПАНИЙ ВЫМПЕЛКОМ И НТК // Международный студенческий научный вестник. – 2019. – № 1. ;URL: https://eduherald.ru/ru/article/view?id=19507 (дата обращения: 19.04.2024).