В современном мире при изучении математической статистики и теории вероятностей, мы не редко задаемся вопросом о возможности применения существующих законов статистики в повседневной жизни. Знания, полученные при исследовании методов математики и статистики, являются основой, неотъемлемой частью образования высококвалифицированных работников в различных сферах жизни общества, в том числе и в экономической сфере [5].

Раздел теория вероятностей изучает законы, управляющие случайными величинами. Одним из важнейших инструментов эконометрических исследований являются методы математической статистики. Это обусловлено тем, что большинство микро- и макроэкономических характеристик имеют свойство случайных величин, предсказание точных значений которых почти не представляется вероятным. Связи между этими показателями обычно не носят строгий функциональный характер, а допускают присутствие случайных отклонений [3]. Вследствие этого использование механизма математической статистики в экономике имеет естественный характер. Математическая статистика является практической стороной теории вероятности. Эта категория используется чаще всего при анализе данных и систематизации их в единое целое, для дальнейшего применения и учета.

Впервые в России о теории вероятностей стало известно в первой половине XIX в. Существенный вклад в развитие этой науки внесли русские ученые: П.Л. Чебышев, А.А. Марков, А.М. Ляпунов [1].

Теория вероятностей – основа вероятностно-статистических методов принятия решений в управлении. Чтобы получить возможность использовать в них математический механизм, нужно выразить методы принятия решений в терминах вероятностно-статистических моделей. Применение конкретного вероятностно-статистического метода принятия решений состоит из трех этапов:

– переход от экономических, управленческих и технологических реалий к абстрактной математико-статистической модели, т.е. создание вероятностного механизма управления, технологического процесса, порядка принятия решений, в частности по результатам контроля, основанного на статистических данных.

– проведение расчетов и получение выводов математическими методами в рамках вероятностной модели;

– представление полученных ранее выводов к имеющейся ситуации. Принятие соответствующего решения (например, о соответствии или несоответствии качества продукции и услуг имеющимся стандартам) [2].

Математическая статистика является практической стороной теории вероятности. Рассмотрим главные вопросы построения вероятностных моделей принятия решений в экономике. Для того чтобы правильно использовать нормативно-технических и методических документов по вероятностно-статистическим методам принятия решений требуется определенная база знаний. А именно: следует знать, при каких условиях следует применять тот или иной документ, какие решения следует принять по результатам обработки имеющихся данных и т.д.

Лишь те инструменты математической статистики, которые опираются на вероятностные модели соответствующих реальных явлений и процессов, могут использоваться для доказательства теорий. Речь идет о моделях потребительского поведения, возможности появления рисков, функционирования технологического оборудования, получения результатов эксперимента и т.п. Вероятностную модель реального явления следует считать построенной, если рассматриваемые величины и связи между ними выражены в терминах теории вероятностей. Соответствие вероятностной модели реальности обосновывают с помощью статистических методов проверки гипотез.

Нестатистические методы обработки данных являются теоретическими, их можно применять лишь при предварительном анализе данных, так как они не дают возможности оценить точность и надежность выводов, полученных на основании ограниченных статистических данных.

Вероятностно-статистические методы можно применить везде, где представляется возможным построить и обосновать вероятностную модель рассматриваемого события или процесса. Их использование обязательно, когда сделанные на основе выборочных данных выводы переносятся на всю совокупность [4].

Для того, чтобы нагляднее рассмотреть применение теории вероятностей в экономике, рассмотрим примеры, когда вероятностно-статистические модели являются хорошим способом решения экономических проблем.

Пусть банк выдает кредит в 5 млн. руб. сроком на 5 лет. Вероятность того, что кредит не будет погашен, примем равной 5 %. Какую процентную ставку необходимо установить банку, чтобы получить прибыль, не меньше минимальной? Обозначим ставку, измеряемую в долях от единицы через р. Прибыль банка является величиной случайной, так как кредит вместе с процентами клиентом может быть возвращен, а может, и нет. Закон распределения этой случайной величины следующий:

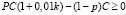

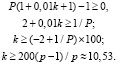

Вероятность возврата кредита – 0,95. Оставшиеся 0,05 – это риск того, что кредит не будет возвращен, а банк понесет потери в сумме 5 млн. руб. Для того, чтобы узнать, какую ставку k процента нужно установить, составим неравенство:

.

.

Откуда,

То есть, банк должен установить процентную ставку k не меньше 10,53 % для того, чтобы свести риски к минимуму.

Элементы математической статистики можно применять не только в кредитовании, но и в страховании.

Как известно, наступление страхового случая является случайным событием. Только используя математическую статистику можно провести зависимость между величиной страхового взноса и вероятностью наступления страхового случая. В качестве примера привести работу страховых компаний. Пусть страховая компания заключает договоры страхования на один год на сумму G руб. Известно, что страховой случай произойдет с вероятностью р и не произойдет с вероятностью  . Составим закон распределения индикативной случайной величины X.

. Составим закон распределения индикативной случайной величины X.

Таблица 1

|

р |

1 |

|

q |

0 |

Здесь,

x = 1 – наступление страхового случая с вероятностью р;

x = 0 – ситуация, когда страховой случай не наступил, с вероятностью q.

Xi – количество наступивших страховых случаев у i-го страхователя.

Обозначим через n количество клиентов, с которыми страховая компания заключила договор.

Таким образом,

Значит,  ,

,  .

.

Из этого следует, что величина X распределена по биномиальному закону. Компания при наступлении страховых случаев обязана будет выплатить страховые возмещения в сумме npG рублей. Для того чтобы баланс страховой компании оказался хотя бы нулевым, необходимо с каждого получить первоначальный взнос по pG рублей (т.е. 100p % от L). Но величина страховых возмещений может быть как больше страховых взносов, так и меньше. В первом случае компания останется в убытке, во втором – получит прибыль. Для того, чтобы обезопасить себя, компаниям нужно установить сумму первоначального взноса чуть большей, чем рассчитано. Тогда, пусть  – реальная ставка процента, с условием, что

– реальная ставка процента, с условием, что  .

.

Следовательно, компания берет с n клиентов не npG руб., а  руб. Эта сумма предназначена для того, чтобы покрыть убытки от наступления страхового случая у

руб. Эта сумма предназначена для того, чтобы покрыть убытки от наступления страхового случая у  страхователей.

страхователей.

Пусть γ – вероятность того, что страховая компания не получит потерь.

В этом случае вероятность наступления не более, чем  страховых случаев будет равна:

страховых случаев будет равна:  .

.

Имеем:

где Ф – это функция Лапласа. Теперь мы можем определить реальную страховую ставку  .

.

Пусть γ = 0,99 (т.е. страховая компания не разорится с вероятностью 99 %), р = 0,01;

n = 1000 – число клиентов

При помощи таблицы значений функции Лапласа имеем, что:

Отсюда следует, что:  .

.

Таким же способом можно определить оптимальный размер инвестиций, результат которых без статистических исследований вычислить невозможно.

На основе разобранных примеров можно исследовать еще один пример.

Известно, что для того, чтобы избежать убытков, банки при выдаче кредитов приобретают страховые полисы. Пусть банк выдает кредиты по 3 млн. руб. под 15 % сроком на год. Вероятность того, что кредит не будет возвращен, равна 0,03. Чтобы снизить риски банк покупает страховой полис на каждый из кредитов на L млн. руб., выдавая страховой компании страховую премию в 4 %.

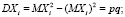

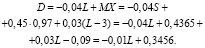

Оценить среднюю прибыль банка с одного кредита, если L = 3 (если страховой полис выдан на 3 млн. руб.). Обозначим величину:

,

,

где 0,04 L – суммы, выплачиваемые банком страховой компании;

X – случайная величина – сумма доходов и убытков кредитующей организации, закон распределения которой выглядит так:

Таблица 2

|

0,45 млн руб. |

L = 3 млн руб. |

|

0,97 |

0,03 |

Из этого следует, что:

То есть, при приобретении банком страхового полиса на сумму 3 млн рублей, прибыль банка составит 0,3165 млн рублей.

Таким образом, можно с уверенностью утверждать, что методы применяемые в теории вероятностей и математической статистики является неотъемлемой частью расчетов в экономической сфере и способствуют эффективной деятельности экономики в целом.

Библиографическая ссылка

Огай А.А, Синеоков М.С. ИСПОЛЬЗОВАНИЕ МЕТОДОВ МАТЕМАТИЧЕСКОЙ СТАТИСТИКИ И ТЕОРИИ ВЕРОЯТНОСТЕЙ В ЭКОНОМИКЕ // Международный студенческий научный вестник. – 2017. – № 4-4. ;URL: https://eduherald.ru/ru/article/view?id=17434 (дата обращения: 20.04.2024).