Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) провёл исследование и выявил, что в реальном секторе экономики не только увеличилось число банкротств, но и повысилась их интенсивность. И всё это происходит на фоне, казалось бы, благополучной экономической ситуации. Макроэкономические показатели растут, промышленное производство показывает высокие темпы роста, а объемы грузооборота и внешней торговли также стремятся выйти на докризисный уровень.

Тем не менее, по итогам второго квартала 2017 года 3326 компаний покинули рынок, официально признав себя неплатежеспособными. ЦМАКП отмечает, что этот показатель – новый рекорд за десять лет. По сравнению с 2007 годом уровень банкротств был превышен втрое.

Всего же за первый и второй кварталы 2017 года решили признать себя банкротами 6406 компаний.

Вместе с ростом числа банкротств увеличивается и частота, с которой закрываются фирмы. Авторы исследования отмечают, что рост интенсивности продолжается третий квартал подряд. Во втором квартале 2017 года она выросла на 2,8% в сравнении с предыдущим кварталом.

Первая волна банкротств стала нарастать после того, как начали действовать антироссийские санкции. Фактически, с 2014 года для многих предприятий оказались закрыты внешние финансовые рынки, ставки по кредитам на фоне падающего курса рубля и роста инфляции сильно выросли. К началу 2017 года ситуация стала немного лучше, вместе с тем более отчетливо наметились и другие тенденции. Эксперты отмечают стагнацию инвестиций в основной капитал, медленное восстановление инвестиционного спроса, и, что самое главное, стагнацию платежеспособного спроса со стороны потребителей.

Что же такое банкротство и каков механизм признания предпринимательских структур «банкротами»? Согласно Федеральному закону от 26.10.2002 N 127-ФЗ (ред. от 13.07.2015) «О несостоятельности (банкротстве)» под несостоятельностью понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей [1]. Основные цели законодательства о банкротстве представлены на рисунке 1.

Источник: Составлено автором

Рисунок 1 – Цели законодательства о банкротстве

Автор считает, что неплатежеспособность организации на данный момент не говорит, о его банкротстве. Банкротство является результатом допущенных ранее ошибок и является постепенно созревающим понятием.

Но признавая, что термины «несостоятельность» и «банкротство» не являются тождественными, все же необходимо использовать двойной термин «несостоятельность (банкротство)», так в законе указывается, что эти понятия синонимы. Но следует сказать, что основным признаком банкротства организации является ее неплатежеспособность, т.е. неспособность своевременно и полностью рассчитаться по своим обязательствам[2].

Юридический смысл признаков банкротства заключается в неспособности организации удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства не были исполнены в течение трех месяцев с даты, когда они должны были быть исполнены.

Источниками информации для анализа банкротства предприятия в основном является следующая бухгалтерская отчетность:

- бухгалтерский баланс;

- отчет о финансовых результатах;

- приложения к ним: отчет о движении денежных средств; приложения к бухгалтерскому балансу и иных отчетов, предусмотренных нормативными актами системы нормативного регулирования бухгалтерского учета [3];

- другие формы отчетности, такие как данные аналитического и первичного управленческого учета, которые расшифровывают и детализируют отдельные статьи баланса.

На основе данных бухгалтерского баланса, можно с достаточной степенью вероятности оценить эффективность размещения собственного капитала [4], достаточность собственных средств для ведения текущей хозяйственной деятельности и перспективу ее развития, оценить необходимость и эффективность привлечения заемных средств, их размер и структуру.

Изучение показателей баланса дает возможность внешнему пользователю, в зависимости от его целей, принять обоснованное решение [5]:

- о целесообразности и условиях сотрудничества с компанией как с партнером;

- о целесообразности приобретения акций (долей) данной организации и ее активов;

- о степени кредитоспособность компании как заемщика;

- оценить свои возможные риски;

- принять другие решения.

Так как бухгалтерский баланс показывает имущественное и финансовое положение компании на определенный момент времени, то для полноценного анализа финансово – хозяйственной деятельности необходимо проанализировать формы бухгалтерской и финансовой отчетности содержащие сведения об изменении основных показателей за отчетный период.

Основные задачи анализа:

1. разработать конкретные мероприятии, имеющие направление на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

2. своевременно установить и устранить недостатки в финансово-хозяйственной деятельности и найти резервы улучшения финансового состояния предприятия, его платежеспособности;

3. спрогнозировать возможные финансовые результаты, экономическую рентабельность исходя, главным образом, из реальных условий хозяйственной деятельности, но также и из наличия собственных и заемных ресурсов, разработать модели финансового состояния при разнообразных вариантах использования ресурсов [5].

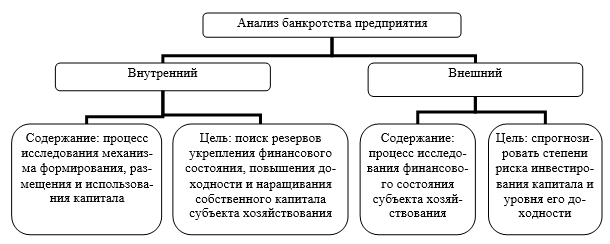

Анализ банкротства предприятия делится на внутренний и внешний. Они существенно различаются по своим целям и содержанию.

Источник: [5]

Рисунок 2 – Содержание и цель внутреннего и внешнего анализа банкротства предприятия

Анализируя рисунок, можно сделать вывод, что банкротство возникает вследствие воздействия различных факторов как внешней, так и внутренней среды. Редко встретишь, когда банкротство возникает в следствии влияния только внутренней или только внешней среды. Зачастую это происходит в совокупности влияния как внешних, так и внутренних факторов. Примеры внутренних факторов представлены на рисунке 3.

Рисунок 3 – Внутренние факторы, влияющие на банкротство предприятия [6,7,8]

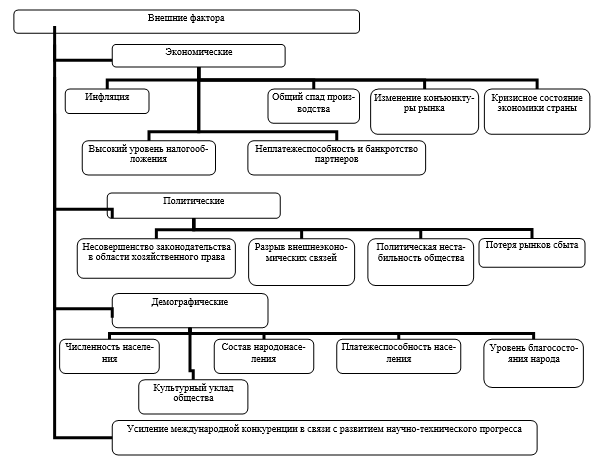

Так же не маловажно влияние внешних факторов, которые могут привести к банкротству предприятия. Некоторые из них представлены на рисунке 4.

Источник: Составлено автором

Рисунок 4 – Внешние факторы, влияющие на банкротство предприятия

К внешним факторам также относятся такие экономические факторы, как рост цен на ресурсы, нестабильность финансовой системы [9]. Такие политические факторы, как изменение условий экспорта и импорта, несовершенство законодательства в области предпринимательской деятельности, в области антимономольной политики и прочие проявления регулирующей функции государства [ 10].

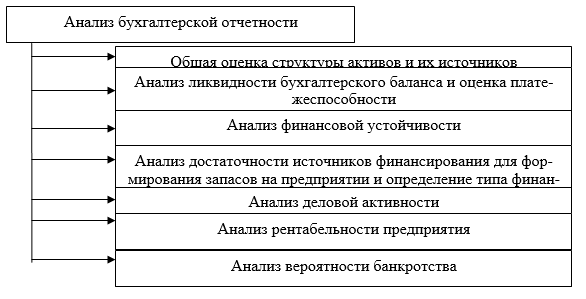

По мнению большинства авторов, в финансовый анализ банкротства предприятия включаются блоки, представленные на рисунке 5.

Источник: [11]

Рисунок 5 – Этапы анализа бухгалтерской отчетности

Таким образом, можно сделать вывод, что современная экономическая наука имеет большое количество разнообразных методов и приемов прогнозирования финансовых показателей, в том числе и в плане оценки возможного банкротства [12].

Библиографическая ссылка

Криворотова И.Н. ОЦЕНКА ВЕРОЯТНОСТИ БАНКРОТСТВА ТРАНСПОРТНЫХ КОМПАНИЙ // Международный студенческий научный вестник. – 2018. – № 1. ;URL: https://eduherald.ru/ru/article/view?id=18070 (дата обращения: 23.04.2024).